Sectorul de retail din România: tendințe și previziuni pentru Q3 2023

Sectorul retail din România se dezvoltă semnificativ în diferite aspecte, așa cum a dezvăluit raportul Cushman & Wakefield pentru Q3. Cu indicatori economici puternici, o creștere semnificativă a ofertei de spații comerciale și evoluții în prețurile chiriilor, piața de retail din România oferă atât provocări, cât și oportunități pentru investitori și afaceri. În acest articol, vom explora concluziile cheie din rapor oferind perspective asupra stării pieței imobiliare de retail din România.

Citiți mai multe despre asta în articolul de pe cwechinox.com: https://cwechinox.com/insights_p/

Stabilitatea economică a României reprezintă un factor promițător pentru sectorul de retail. Conform raportului, România a atins o inflație cu o singură cifră, cu o rată a inflației pe an de 8,5%. Se așteaptă ca acest trend să persiste în următorul an. În plus, rata politicii monetare a rămas constantă la 7,00% începând cu luna ianuarie, fără schimbări descendente anticipate până la sfârșitul anului. Creșterea constantă a PIB-ului pe an de 2,1% în Q3 confirmă o performanță economică robustă pentru România, chiar și în contextul unor provocări economice și geopolitice în cadrul Uniunii Europene. Raportul prognozează, de asemenea, o creștere puternică a PIB-ului de 3,6% pentru 2024, în ciuda celor patru tururi de alegeri programate în România.

Orașe precum Cluj-Napoca, Timișoara, Iași, Constanța și Brașov demonstrează o creștere semnificativă în sectorul de retail, depășindu-și pozițiile anterioare. Cluj-Napoca, cu o populație de 286,598 de locuitori și o ofertă de 125,500 de metri pătrați în centre comerciale, surprinde cu o rată de chirie pentru spațiile de retail de 65 de euro pe metru pătrat pe lună, și o randament de 7.50%. Timișoara, cu o ofertă de 173,000 de metri pătrați și o populație de 250,849 de locuitori, se evidențiază prin tarifele competitive de închiriere la 55 de euro pe metru pătrat pe lună și un randament de 7.60%. În același timp, Iași, Constanța și Brașov, cu oferte variate în spații comerciale și tarife de închiriere competitive, au devenit jucători importanți pe piața de retail din România. Acest trend arată că orașele din afara Bucureștiului au devenit tot mai atractive pentru dezvoltarea sectorului de retail și investițiile în aceste orașe sunt în creștere, conturând astfel o concurență sănătoasă în piața de retail din întreaga țară.

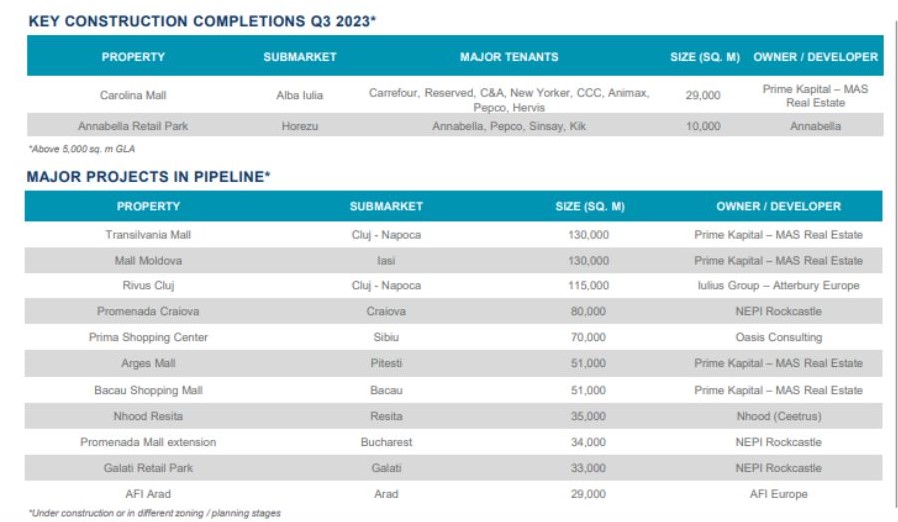

Cerere și Ofertă

Raportul furnizează perspective valoroase asupra dinamicii cererii și ofertei în sectorul de retail din România. Se evidențiază finalizarea Carolina Mall din Alba Iulia, un proiect cu o suprafață închiriabilă brută (GLA) de 29.000 de metri pătrați, deținut de Prime Kapital – MAS Real Estate. Acest proiect marchează cea mai mare deschidere a unui centru comercial în România din ultimii trei ani. Carolina Mall Alba Iulia găzduiește chiriași majori precum Carrefour, Reserved, C&A, New Yorker, CCC, Animax, Pepco și Hervis. Raportul de Retail Cushman & Wakefield notează, de asemenea, finalizarea Parcului de Retail Annabella din Horezu, o unitate de 10.000 de metri pătrați, care găzduiește chiriași importanți precum Annabella, Pepco, Sinsay și Kik. Raportul indică că oferta de spații comerciale noi în România pentru 2023 a atins 69.000 de metri pătrați GLA.

În plus, mai multe proiecte majore aflate în curs de dezvoltare în sectorul de retail, oferă perspective noi asupra viitorului pieței imobiliare de retail din România. Aceste proiecte includ:

- Transilvania Mall, Cluj-Napoca: 130.000 de metri pătrați; Proprietar/Dezvoltator: Prime Kapital – MAS Real Estate

- Mall Moldova, Iași: 130.000 de metri pătrați; Proprietar/Dezvoltator: Prime Kapital – MAS Real Estate

- Rivus Cluj, Cluj-Napoca: 115.000 de metri pătrați; Proprietar/Dezvoltator: Iulius Group – Atterbury Europe

- Promenada Craiova, Craiova: 80.000 de metri pătrați; Proprietar/Dezvoltator: NEPI Rockcastle

- Prima Shopping Center, Sibiu: 70.000 de metri pătrați; Proprietar/Dezvoltator: Oasis Consulting

- Arges Mall, Pitești: 51.000 de metri pătrați; Proprietar/Dezvoltator: Prime Kapital – MAS Real Estate

- Bacau Shopping Mall, Bacău: 51.000 de metri pătrați; Proprietar/Dezvoltator: Prime Kapital – MAS Real Estate

- Nhood Resita, Reșița: 35.000 de metri pătrați; Proprietar/Dezvoltator: Nhood (Ceetrus)

- Extensia Promenada Mall, București: 34.000 de metri pătrați; Proprietar/Dezvoltator: NEPI Rockcastle

- Parcul de Retail Galati, Galați: 33.000 de metri pătrați; Proprietar/Dezvoltator: NEPI Rockcastle

- AFI Arad, Arad: 29.000 de metri pătrați; Proprietar/Dezvoltator: AFI Europe

Aceste proiecte au potențialul de a contura viitorul sectorului imobiliar de retail din România, cu o suprafață semnificativă și implicarea diversificată a proprietarilor și dezvoltatorilor.

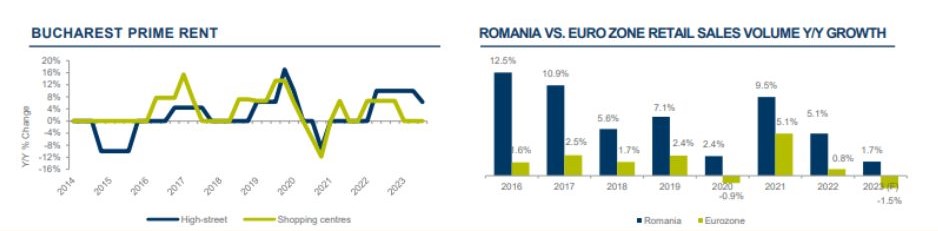

Tendințe în Prețuri

Raportul analizează, de asemenea, tendințele prețurilor în sectorul de retail. În București, chiriile pentru spațiile comerciale de top au înregistrat o ușoară creștere în Q3 2023, ajungând la un interval de 80-85 de euro pe metru pătrat pe lună pentru unități de 100 până la 150 de metri pătrați într-un centru comercial dominant. Prețurile chiriilor în orașele secundare precum Cluj-Napoca, Timișoara, Iași și Constanța au rămas stabile, situându-se într-un interval de 50-65 de euro pe metru pătrat pe lună. Tendințe similare ale prețurilor s-au observat și în locațiile terțiare, unde nivelurile s-au situat între 30 și 35 de euro pe metru pătrat pe lună.

Iată o imagine de ansamblu asupra sectorului de retail din România, în care stabilitatea economică, creșterea robustă a PIB-ului, creșterea ofertei de spații comerciale și tendințele prețurilor în evoluție sunt importante. Cu o perspectivă economică optimistă, o creștere semnificativă a ofertei și dezvoltări cheie precum Carolina Mall Alba Iulia și Parcul de Retail Annabella, precum și proiecte majore în curs de dezvoltare, sectorul imobiliar de retail din România oferă oportunități promițătoare pentru creștere și dezvoltare.